Transcripción de la charla brindada por Agustín Petronio, co-fundador y asesor de Ichimoku Fibonacci, en el evento Rankia Markets Experience 2024 en Buenos Aires el 25 de junio de 2024. El texto fue editado para mayor claridad.

Tenemos como clientes distintos tipos de inversores que van desde el más grande y más sofisticado que tenemos, que es una compañía de seguros, pasando por importadores, por exportadores, por pequeñas pymes, por familias de alto patrimonio, y familias con, tal vez, un patrimonio no tan alto.

Este tipo de experiencia nos permite conocer todo tipo de personas, todo tipo de necesidades, todo tipo de objetivos, miedos y maneras de encarar el mercado de capitales.

Todo este preámbulo fue para contar o para charlar sobre las distintas maneras de encarar el mercado de capitales, o dos maneras bien diferentes de encarar el mercado de capitales. Sobre esto será la presentación del día de hoy.

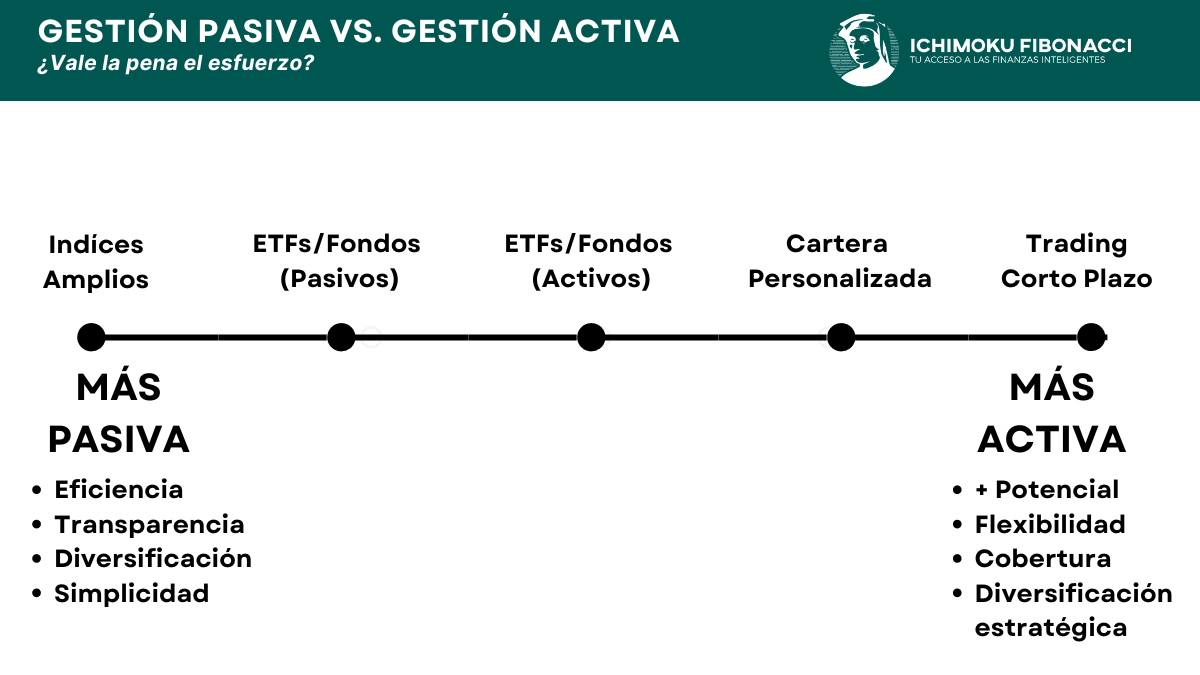

Una es la gestión pasiva y otra es la gestión activa. La gestión pasiva de una cartera de inversión consta en ir invirtiendo de a poco, ir invirtiendo de manera tranquila, conservadora, sin necesidad de estar enfocado todo el día mirando el mercado de capitales, sin necesidad de estar mirando si subió el precio del activo, bajó el precio del activo, sin necesidad de estar tomando riesgos extremos. Y por el otro lado, la gestión activa es todo lo contrario.

Gestión Pasiva vs. Gestión activa es más un espectro que categorías binarias

La gestión activa podríamos decir que es, en el extremo más amplio, el trading, el estar todo el día mirando el mercado de capitales, el estar todo el día enfocado en si el activo en cuestión subió o el activo en cuestión bajó. La presentación del día de hoy va a proponerles una reflexión. Ustedes verán después, ustedes sacarán sus propias conclusiones.

Yo voy a tratar de reflexionar entre si vale la pena una administración activa o si no vale la pena comparado con el rendimiento que uno puede obtener en una gestión pasiva. Como decíamos rápidamente, gestión pasiva, ir ahorrando de manera tranquila, todo el tiempo, sin necesidad de mirar los mercados. Gestión activa sería más el enfoque de trading.

¿Cómo puedo invertir o qué opciones tengo para invertir en renta pasiva? Hay varias opciones, los fondos o los ETFs que siguen índices generales del mercado son una de ellas.

El invertir de manera pasiva mediante los instrumentos que tengo disponible en el mercado, sean fondos o sean ETFs, replicar índices que pueden ir desde el S&P500 o mercados emergentes, hasta índices de renta fija.

Uno en vez de seleccionar tal o cual empresa puede simplemente reflejar el movimiento de mercados emergentes mediante un ETF de mercados emergentes. ¿Qué rendimiento puedo obtener invirtiendo de manera pasiva? El rendimiento futuro no lo sabemos. Si yo tomo como referencia los últimos 100 años, 1920, de una cartera 60% en renta variable, Standard & Poor's, 40% de renta fija en bonos del Tesoro a 10 años, el rendimiento promedio de esta cartera es un 10% anual en los últimos 100 años.

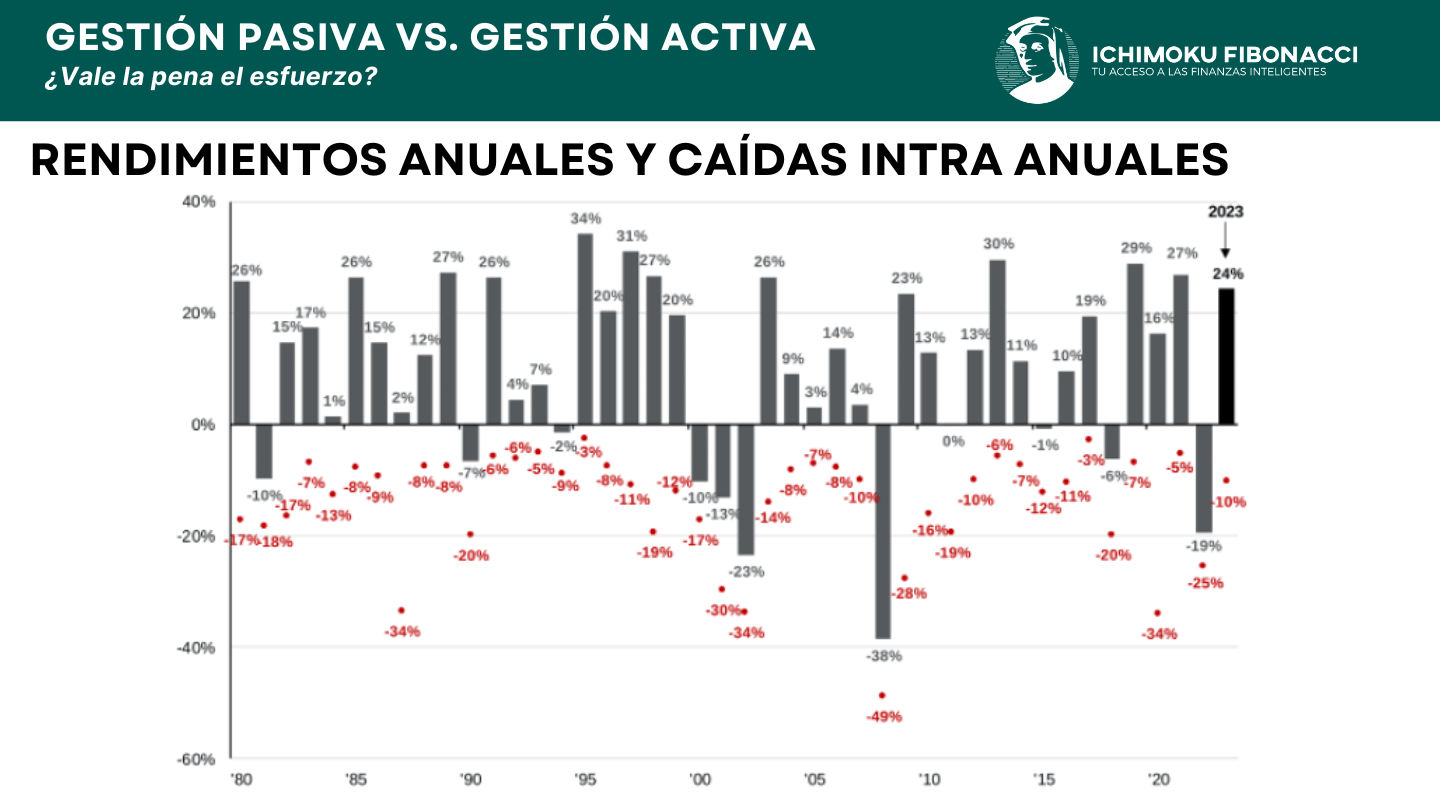

Por supuesto que experimentás bajas. El mercado de capitales no está exento de tener bajas temporales. El 2022 fue para renta fija un año catastrófico.

Fue el peor año de renta fija en muchísimo tiempo y el rendimiento de 2022 lo refleja. Pero si yo miro el rendimiento de esta cartera modelo con dos instrumentos, uno de renta variable, el S&P500, bonos del Tesoro americano como segundo instrumento, obtengo un 10% de renta promedio, por lo menos en los últimos 100 años. Y uno, si bien no conoce el rendimiento futuro, uno puede llegar a estimar qué rendimiento puede obtener de una cartera de este tipo.

Podemos tener tres años negativos seguidos, como en 2000, 2001 y 2002. Pero el S&P500 en promedio es un 8,7% anual. Incluyendo las caídas, el rendimiento promedio del Standard & Poor's está entre un 8,7 y un 9% anual en los últimos 43 años.

Entonces, yo puedo de manera pasiva y fácil invertir mi dinero de manera rentable, sin necesidad de estar pegado a la pantalla. Existe. ¿A qué rendimiento podés aspiorar? El rendimiento, obviamente, 10% promedio de una cartera 60-40.

El S&P500 rinde menos que una cartera 60-40, porque las carteras que tienen renta fija en determinadas crisis se suaviza el impacto bajista. Para eso uno también incluye renta fija en las carteras.

¿Qué instrumentos puede usar para armar una cartera pasiva? ETFs, como nombrábamos, estos son algunos ejemplos de ETFs de renta variable, el SPY, el EEM de mercados emergentes, el QQQ, el IWM.

En renta fija también hay ETFs y también hay fondos que replican los índices. Y los rendimientos ya los vimos. Entre un 10% promedio es una buena estimación de qué puedo esperar de una cartera pasiva sin hacer absolutamente nada.

Siguiendo con el segundo nivel de actividad a la hora de enfocar el tipo de gestión que quiero llevar adaelante aparecen lo que son fondos o ETFs activos. Para aquellos que por ahí dicen, el rendimiento del índice de la cartera 60-40 no me es suficiente, ok, tienen que hacer un poquitito más de laburo para obtener rendimientos superiores. Y ahí es donde aparecen fondos o ETFs activos.

La estrategia de los fondos y ETFs activos es lo que muchas veces se llama Value Investing y seguramente el día de hoy tuvieron charlas sobre análisis fundamental, sobre invertir en valor. La estrategia del Value Investing básicamente consiste en revisar todos los activos disponibles, identificar aquel que esté temporalmente barato, no importa cuál sea el motivo, si es por flujo, si es por precio de commodities.

Si vos tenés un activo que está temporalmente barato al verlo por su valor intrínseco por análisis fundamental o análisis de valor, lo incluís en tu cartera de inversión.

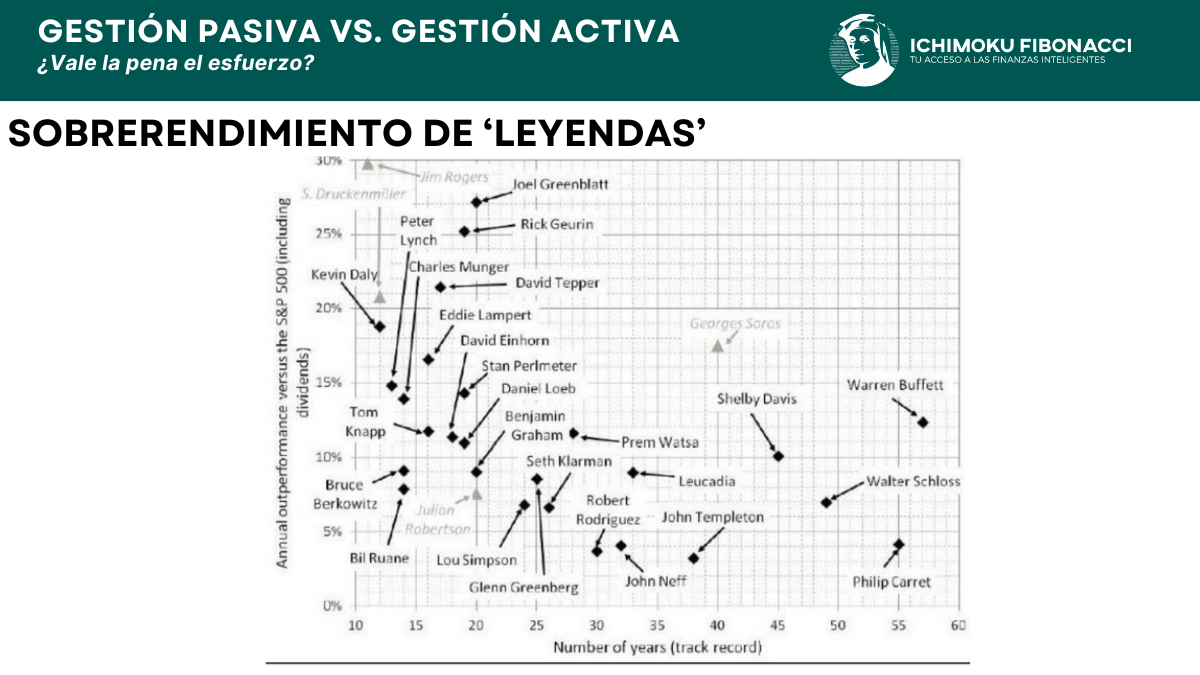

La inversión de valor busca esa oportunidad de comprar un activo por debajo de lo que realmente vale. Estos son algunos ejemplos de leyendas. Por ejemplo, ahí está Warren Buffett, que por ahí es de los más conocidos.

¿Qué rendimiento han obtenido estas leyendas? ¿Qué rendimiento han obtenido a lo largo de los años por sobre encima del índice de referencia?

Warren Buffett está ahí al costadito, más o menos un 13% por encima del S&P500.

Entonces, si el S&P500 me rinde un 9% por redondear para arriba y Warren Buffett tiene un promedio de 13% por encima del S&P500, el rendimiento promedio de Warren Buffett andaría por la zona de 20 y pico por ciento. Una inversión o una gestión un poquitito más activa me genera un poquito más de renta, salgo de lo que es ese 10% de la cartera 60-40 y puedo aspirar a, por ejemplo, siguiendo a Warren Buffett, un 20%.

Por ahí arriba está Durckenmiller, que es de los más grosos y tal vez no tan conocido como Warren Buffett. Durckenmiller un 20% arriba del índice. O sea, un mega genio te puede hacer que tu cartera te rinda un 30% anual promedio.

Acuérdense que son promedios, no es que ocurre todos los años, no es un plazo fijo esto. Entonces, gestionando de forma un poco más activa mi cartera, puedo obtener un rendimiento superior al índice. El problema es que no todos los fondos activos o los ETFs activos le ganan al índice.

No significa que pierdan plata, pero uno a veces en búsqueda de una gestión más activa, también puede ser que termine siendo menos eficiente que el índice en sí. Entonces, no todos los fondos le ganan al índice. Esto es un grupo de personas tope de gama, ese 4 o 5% que constantemente le gana a los índices, el otro 95% no le gana al índice.

Entonces, ahí está un poquitito la consideración de lo que es invertir de manera un poquito más activa. Uno busca un rendimiento superior al índice, pero aumenta el riesgo de ineficiencia, de que la decisión que uno tome no sea mejor de lo que era la decisión del índice en sí. Un paso más, antes de llegar a trading, y con eso terminamos, un paso más en la gestión activa de mi dinero es armarme una cartera personalizada.

Como les decía al principio, yo soy asesor. Yo armo carteras o ayudo a armar carteras personalizadas. Carteras personalizadas no van a estar en contra de lo que es una cartera de value investing que puedo haber mostrado en el ejemplo anterior.

Una cartera personalizada trata de adaptarse al perfil del cliente. En este ejemplo, en vez de tener un 60% de renta variable y 40% de renta fija, tiene un 60% de renta fija y un 40% de variable. Y en este ejemplo, es una cartera que uno puede armar en Argentina sin tener que armarla en Estados Unidos.

Estábamos charlando con uno de los chicos afuera sobre invertir en Argentina o invertir en Estados Unidos. Eso es parte del proceso de decisión de cada inversor. Cuando vos invertís en Estados Unidos, tenés una percepción de mayor seguridad jurídica, mayor seguridad en un montón de cosas, pero los rendimientos son menores.

Llegamos a la parte del trading, el trading de corto plazo. La administración más activa de nuestro dinero. El trading de corto plazo no importa si está invirtiendo en valor, no me importa si estoy invirtiendo en una empresa barata o en una empresa cara, me tiene sin cuidado.

El objetivo es seguir la tendencia del activo. Si el activo va para arriba, tengo que ser lo suficientemente inteligente de seguir la tendencia, no meterme en contra de la tendencia. Si el activo va para abajo, opero la tendencia bajista sin querer ponerme al sista antes de tiempo.

Acá no hay análisis fundamental. Acá se guía por análisis técnico. No un análisis técnico más global como el que hizo Rubén recién, sino un análisis técnico intradía, un análisis técnico mucho más cortoplacista de indicadores, divergencias, etc.

La rentabilidad del trader. Hablamos que la cartera 60-40 era un 10%, que Warren Buffett llega a un 20%. La rentabilidad del trader, no tengo idea.

Porque el trader puede invertir en todo tipo de instrumentos. Un trader puede ser un trader solamente de opciones y hacer spread de opciones, sacar un 3% mensual, casi un 40% anual, y es un montón cuando alguien opera opciones haciendo spread porque el riesgo es muy bajo. Por el otro lado, tenés un trader de futuros.

Tenemos ahí un amigo ahí que me está mirando, trader de futuros. Uno puede obtener un rendimiento en futuros mayor a ese 30-40% si sabe lo que está haciendo. Y después, bueno, tenemos los traders de Forex o cripto cuando operan apalancados.

No es contra el instrumento, sino contra el apalancamiento extremo que muchas veces uno ve en las plataformas de apalancamientos a 100 a 1.000. Para ser trader hay que saber lo que uno está haciendo. Requiere tiempo. Uno no puede ser trader y al mismo tiempo querer ser un excelente empleado de 8 a 5, o no puede ser trader y al mismo tiempo querer tener un negocio que vende ropa.

El trader necesita involucrarse, necesita dedicarle tiempo, porque si no, van a ser parte de la estadística. Esta estadística es de la SEC. La SEC es la CNV de Estados Unidos.

El 78%, pierde dinero. 8 de cada 10 traders pierde dinero. ¿Los 8 que pierden dinero son más tarados que los 2 que ganan dinero? No, tiene que ver con cómo te involucrás o qué tiempo le dedicas a esto, en capacitarte, prepararte. Vos no podés ser trader part-time. No podés ser trader si no estás involucrado en capacitarte.

Así que no fallen. Porque lo vemos, a veces se empieza a hablar de distinta manera porque estamos en esto hace mucho tiempo y uno ve a la gente darse la cabeza una y otra vez con el mismo tema.

Reflexiones personales y con esto terminamos. Invertir de manera pasiva ha sido rentable por 100 años. ¿Te parece mucho? ¿Te parece poco el 10%? Lo dejo a consideración de cada uno de ustedes.

Invertir y dar algo de seguimiento a nuestras inversiones no tiene por qué generar estrés. No tiene por qué generar ansiedad. Si vos estás invirtiendo y estás ansioso, te genera ansiedad y estrés es porque le estás errando.

O sea, no tiene sentido estar estresado y angustiado por las inversiones. Si estás estresado y angustiado es porque le estás pifiando. Eso es la parte, perdón que lo diga así, pero es la parte más importante.

No funciona así. Subestimar los riesgos, ya lo vimos, puede amenazar la salud financiera de la cuenta en cuestión. Y en mi experiencia, enfocarme en ser el mejor profesional que puedo, cada uno lo hará en su área.

Enfocarse en ser el mejor profesional. Aumentar mis ingresos de mi profesión. Invertir esos ingresos de manera responsable es el verdadero camino a esa libertad financiera que tantas veces se usa.

En mi parte de asesor, realmente tengo la posibilidad de trabajar con gente de alto patrimonio. Ninguna persona de alto patrimonio está boludeando con la plata ni haciendo trading de corto plazo. La invierten de la manera más segura, más inteligente que pueden, cuidando y buscando por ahí el rendimiento del 10%, el rendimiento del 14%, pero de una manera con bajo estrés y baja ansiedad.

Nada más. Muchas gracias.